近期受券商一直看好的电解铝成为今日砸盘主力军。其中云铝股份、常铝股份、神火股份、怡球资源、中孚实业5股跌停,闽发铝业、中国铝业跌幅超过9个点。龙虎榜数据显示,云铝股份卖方5家席位均是机构,神火股份卖方4家机构席位,常铝股份卖方3家机构席位,买入端均无一家机构席位。

云铝股份被5家机构卖出

神火股份被4家机构卖出

常铝股份被3家机构卖出

近期电解铝被多家机构及媒体吹捧,其中某券商团队8月7日一篇【铝专题二十一 | 铝价2万元/吨不是梦!】更是将电解铝推上风口。

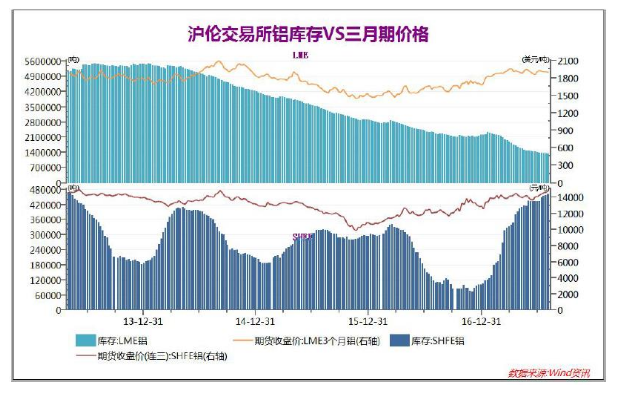

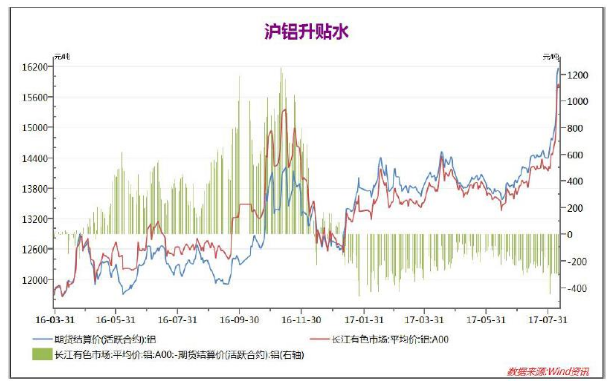

电解铝在近期市场价格有所上涨,但电解铝价格上涨最大的驱动因素是成本上涨推动,并非供需关系导致产品价格上涨。成本上涨传导至产品价格上涨无法使电解铝企业盈利,另一方面产品库存始终维持高位,在目前的供需状态下无法给予电解铝继续提价的动力。

下游需求稳定 库存维持高位

中国电解铝从2010年开始就保持年均10%的增速扩增,截止到2016年末已经达到4244万吨总产能,在全球原铝产能当中占比约60%;同时中国电解铝产量从2010年开始保持年均12%增速,2016年全年电解铝产量达到3163万吨。但是2016年电解铝产量同比下降0.1%,这可能与2015年电解铝产量基数大有关。

过年前后中国建筑业进入传统淡季。3月份之前,中国的工程开工率均不足,现货市场需求清淡。叠加年后沪铝快速上涨的影响,虽然近期现货市场逐步好转,但现货企业接货意愿仍不足。伦铝库存持续下行的同时,沪铝库存却在近几周创出新高,本周沪铝库存继续暴涨。但是下游企业对铝价格信心不足,且进入淡季后国内铝需求较低。

2017年1-3月现货市场持续贴水,供大于求局面明显。2017年4月开始,国内建筑企业补库意愿增强,市场供需情况逆转,国内现货市场贴水缩小。但5月份以后沪铝现货贴水缩小至100-200点左右后,贴水一直保持,近期铝价贴水再度上涨,随着本周铝价暴涨,现货铝贴水在300左右。夏季淡季到来,市场可能仍面临考验。

铝是地球上非常丰富的金属资源,在地壳元素中占比第三,仅次于氧和硅,占比达到7.73%。2015年,全球共生产精炼铝大约5700万吨,中国是全球第一的铝生产和消费国,随后依次为俄罗斯、加拿大、印度、澳大利亚、美国、挪威、巴西等国。

目前我国在供给侧改革的过程中,对国内电解铝产能有一定限制,但国内电解铝产能下降并不代表电解铝价格能够偏离全球电解铝市场。

产品涨价源于成本传导

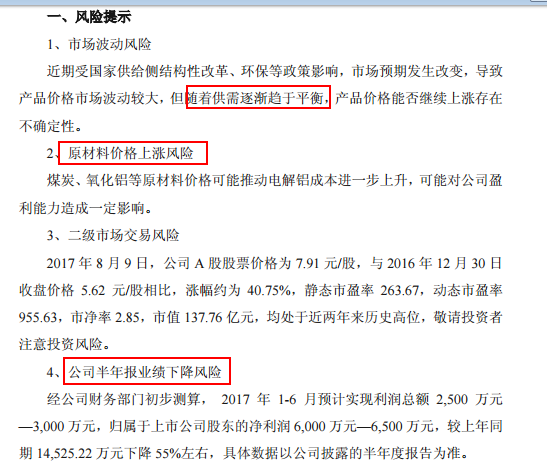

电解铝价格上涨的直接原因是原材料价格上涨,氧化铝和电价均带来成本压力。去产能+环保限产政策依旧会影响到煤炭、氧化铝、焙烧阳极和电解铝辅料的供给,原材料未来可能继续提高电解铝成本。

8月9日因涨幅异常停牌核查,昨日复牌。复牌公告中提到电解铝供需逐渐趋于平衡,煤炭、氧化铝等原材料价格可能推动电解铝成本进一步上升,公司半年报业绩较上年同期大幅下降55%左右。

电解铝的生产成本主要包括氧化铝、电力、预备阳极、辅料(氟化铝、冰晶石)和财务及人工等。2016年铝原材料价格大涨, 17年初铝原材料价格产生较大波动,上半年经过了下跌和回升的过程,近期原材料价格从低点回升。

电解铝的成本中,氧化铝和一次能源占比超75%,阳极碳、折旧、人工等其它费用约占 25%。由此可以得出,铝土矿、电力、液碱和碳素是电解铝的原材料四大要素。以目前的情况来看,氧化铝大约占总成本的37.08%,电力大约占比34.26%,预焙阳极占比10.78%,财务及人工(包含折旧)大约占比达到16.37%。

电解铝工业是电力密集型产业,对能源电力的需求量很大,铝有“固定电”之称。在电力方面,电解铝企业用电主要分自备电和国家电网两种,国家电网收费一般比自备电费价格高一倍多。中国主要的电解铝企业均以自备电为主,以火电居多,所以用电价格一般随煤炭价格而波动。煤炭价格近一年来不断上涨,到2016年末开始维持在高位,电解铝用电成本随煤炭价格上涨而上升。

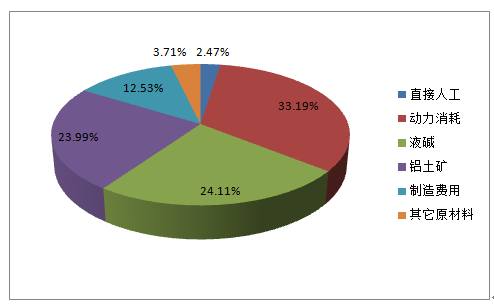

电解铝原材料中,氧化铝占成本37%。从氧化铝的成本结构中可以看到,铝土矿、液碱和能源消耗三者占比超过 80%,是氧化铝生产成本中最主要的来源。

电解铝原料焙烧阳极、氟化铝和冰晶石从2016年初开始大幅上涨。 2016年以来,焙烧阳极价格上涨超15%,电解铝辅料价格上涨超40%。此外,煤炭价格上涨导致用电成本增加,同时氧化铝材料价格上涨超过60%。原料价格上涨传导至电解铝成本,价格自然表现上涨。

来源:财联社